こんにちは、けだま(@kedamafire)です。

米国株中心に約1,300万円を投資、運用中です。

配当金で生活コストを上回るキャッシュフローを構築、そして経済的自立(Financial Independence)を実現すべくコツコツと投資を続けています。

ブログは趣味です。が、投資関連の情報を発信する以上、自分の実践状況を公開する必要があるだろうと考えて、毎月資産を公開しています。

投資金額が、100万円、1,000万円、5,000万円、1億円でその戦略はまるで変わるように、記事を読む際に自分の情報と照らし合わせて考えるうえで、運用額の開示は参考になるかなとの意図ですね。

投資金額が1,000万円程度のぼくは、まだ旅の序盤、ドラクエで例えるならば”旅人の服”からようやく”皮の鎧”が手に入ったくらいの序の序の口です。

そう、その点を踏まえながら、攻撃力が高い反面防御力が低いポートフォリオの資産変動率が読んでくださる方の参考になればうれしいです。

ほぼ日刊、

投資関連コラムと運用実績のブログ。

更新情報はツイッターで!

【資産公開】2019年10月初め時点の資産状況は?

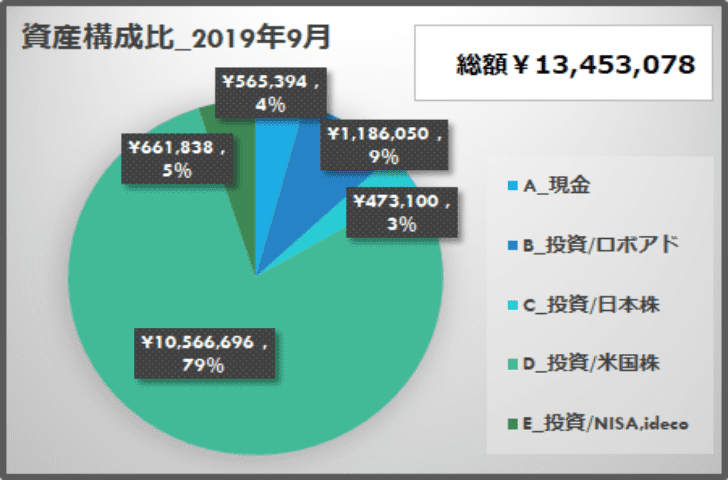

冒頭に記載した通り、ほぼ株式に振り向けたリスク選好型の資産比率です。

これは投資用のお財布で全額余裕資金です。

別管理で約300万円分の現金を流動性の高い銀行口座に眠らせています。

心持ちとしては、『半分程度の評価額になっても構わない』という覚悟を持ちながら株式にお金を振り向けている。といったところです。

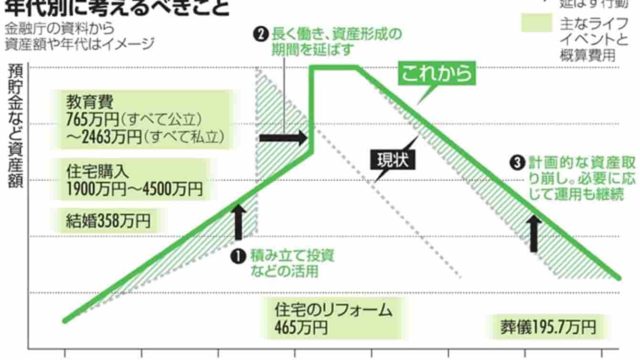

最適なリスク資産の保有比率としてよく言われるのは、『100ー年齢』といった目安がありますよね。

その妥当性を定量的に示せる根拠はないわけですが、価格変動への耐性が無い方や、日々の生活で投資のことをあまり考えたくないという方は、分散投資で臨むのが基本ですよね。

個人的には、子供の教育資金とかではなく、完全な余裕資金且つ20年超の長期志向の投資であれば、外国株式への投資一本でよいとは考えています。

ぼく自身の資産構成では、ロボアドが価格変動率の最も低い投資先かもしれません。ロボアドを通じて債券に投資しているので。

0.7%という高手数料と引き換えに適切な資産配分と定期的リバランスを任せているため、上記Bの約100万円は完全丸投げ。現金で持っているとすぐ株式に投資してしまうため、このまま放置します。

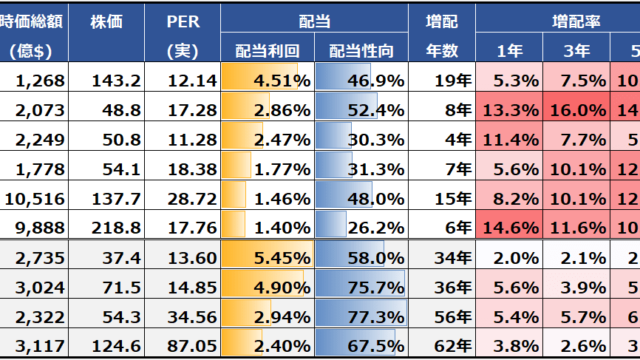

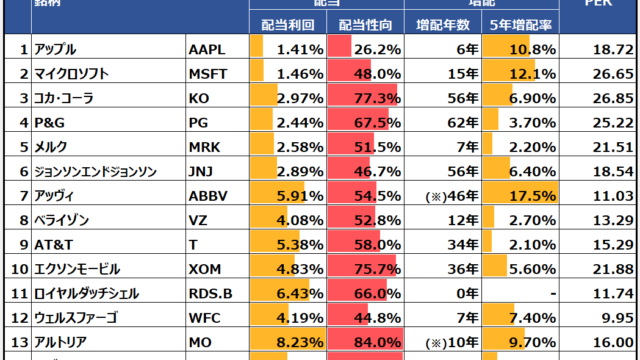

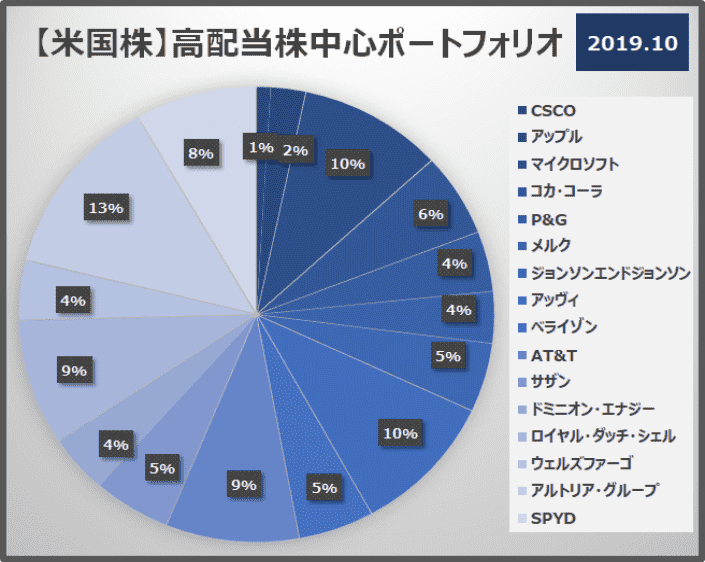

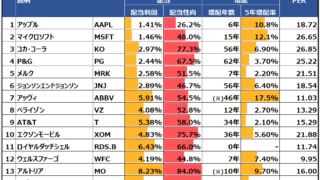

ちなみに現時点の米国個別株保有一覧はこちらです。

▼詳細はこちらの記事にて紹介

【資産公開】資産構成の月次変化

| 項目 | 2019.9初 | 2019.10初 | 増減率 |

|---|---|---|---|

| A_現金 | 630,875円 | 565,394円 | ▲10% |

| B_ロボアド | 1,161,859円 | 1,186,050円 | 2% |

| C_日本株 | 450,100円 | 473,100円 | 5% |

| D_米国株 | 9,009,263円 | 10,566,696円 | 17% |

| E_NISA,iDeCo | 577,874円 | 661,838円 | 15% |

| 合計 | 13,303,168円 | 13,453,078円 | 1.1% |

トータルで149,910円増、微増ですね。

ちなみに、ネットで見かける『リーマンショック時は株価が半値近くまで下がった』を当てはめて考えると、C,D,Eの下落を中心に約600万円資産が目減りすることになります。

そう。それを踏まえたうえで、現在の投資量が自分にとって最適か、リスクを取りすぎてないかを常に考えることはとっても大事よね。

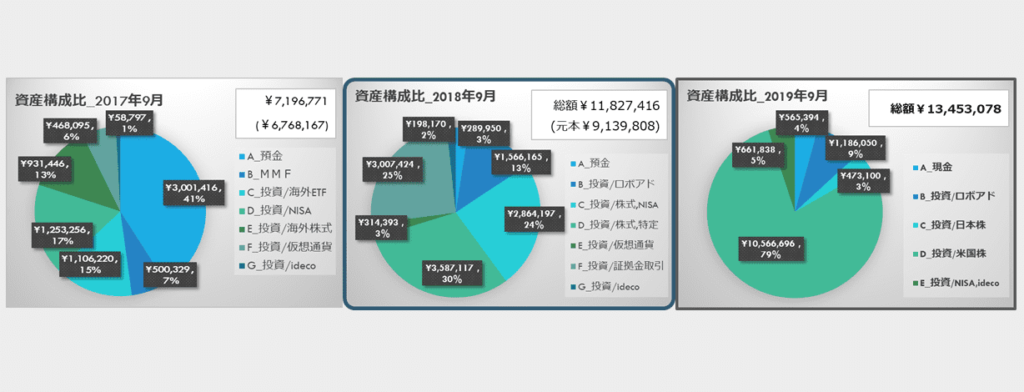

【資産公開】資産構成の年次変化

- 2017.10初7,197,771円

- 2018.10初11,827,416円

- 2019.10初13,453,078円

毎日、毎月の資産増減を気にすることにはマイナスはあってもプラスはありません。

確認する場合は年単位の資産増減を見ながら腰の軽い売買をしないよう注意しています。

2017年から2018年はまさにゴルディロックス相場の只中で、株を買って寝ていれば資産がみるみる増えていきました。

2018年から現在までは、クリスマスショックを経て荒れ模様の相場でしたが、なんだかんだ資産は右肩上がり。

https://twitter.com/yurumazu/status/1183111050197004288

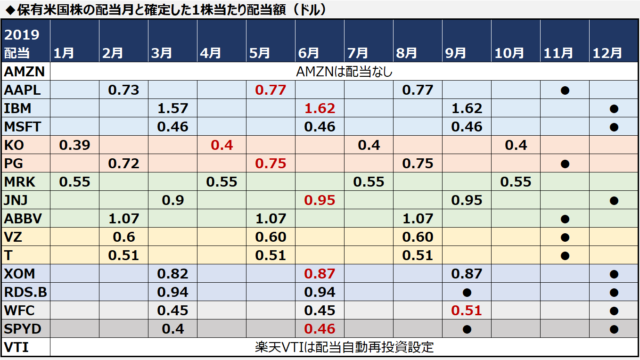

といっても、ぼく自身、投資における成果指標は配当金受取の増加に置いています。

そのため、資産評価額の増減はあまり気にしていません。(とはいえ、本当に資産評価額が半分になった状況で同じこと言えるかなんてわかりませんがね。。)

むしろ、株価が下落した際は、企業価値以上に下落した優良銘柄へ継続的に投資を続けることで、受取配当金の増加をブーストさせたいところです。

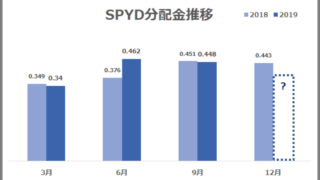

▼2019年9月の配当金受取実績詳細はこちら

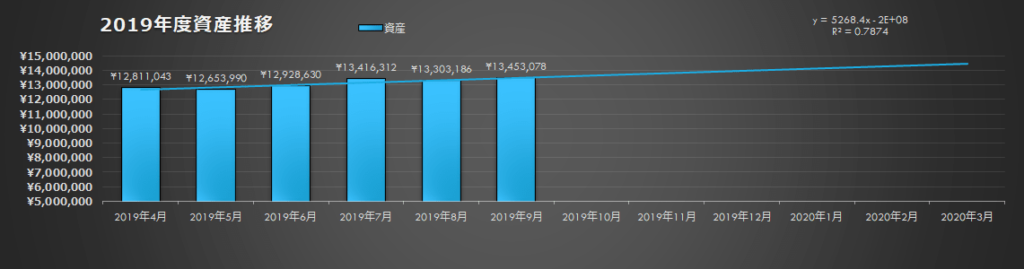

【資産公開】資産総額の2019年推移

2017年、2018年と比べると資産の伸びは鈍化していますが、現時点では右肩上がりに増加しています。

| 年月 | 資産状況 | 増減率 |

|---|---|---|

| 2019年4月 | 12,811,043円 | +2.3% |

| 2019年5月 | 12,653,990円 | ▲1.2% |

| 2019年6月 | 12,928,630円 | +2.1% |

| 2019年7月 | 13,416,312円 | +3.7% |

| 2019年8月 | 13,303,186円 | ▲0.8% |

| 2019年9月 | 13,453,078円 | +1.1% |

2019年4月1日から2019年10月初めまえの資産増加率は+7.4%。

資産増減管理についてはこのように引きで資産状況の変化を押さえながら、投資の成果指標としては配当金の増加を中心において投資を継続していきます。

『株式投資中心の投資だと資産が月次でどの程度上下に動くのか』が参考になるように、今後も月次の資産状況については記事にしていきたいと思います。

さいごに;【資産公開】2019年10月の資産運用結果の記録

資産総額は今のところ順調に伸びています。

しかし、そんなことよりもうれしいのは、受取配当金の伸びです。

年間の受取期待値は50万円を超えて、たかが50万円されど50万円であることを実感します。

毎月4万円以上の手取り給料アップってなかなか会社員生活では頻繁にあるものではありませんよね。

つみたてNISAの最大投資可能枠は33,333円(≒年間40万円)ですから、現在の配当金でそれを賄えているとも捉えられます。

✔︎お金がお金を稼ぐということ

❶現在の米国株年間配当金は40万足らず

❷つみたてNISA掛金は年間40万なので今後一切投資資金増やさずとも、❶で得た配当金を❷に投入していくと、勝手に添付画像分の金額を生み出していくエンジンになってくれるってこと

※倒産リスクや経済低成長リスクは有 pic.twitter.com/PA493AIfD2

— けだま@投資ブログ運営🐈 (@kedamafire) August 12, 2019

現時点での一旦の目標は以下の金額です。

50,000,000円欲しいわけじゃなくて、

手取りで年間1,800,000円(月間150,000円)

のCFを年利4.5%程度の運用で得る為には

50,000,000円が必要なだけ🤑

そして、老後とかではなくてそこに至るまでも自分に100%依存できる経済状況に近づきたいから配当金を欲しています🙋♂️

経済的、精神的自由を得たい

— けだま@投資ブログ運営🐈 (@kedamafire) July 23, 2019

▼最近1ヵ月で最も読まれた記事

それではまた~

ほぼ日刊、

投資関連コラムと運用実績のブログ。

更新情報はツイッターで!

応援のクリックをお願いします♬

使いやすさNo.1楽天証券

使いやすさNo.1楽天証券| 使いやすさ | |

|---|---|

| コスト | |

| 情報量 |

ドル転コスト№1SBI証券

ドル転コスト№1SBI証券| 使いやすさ | |

|---|---|

| コスト | |

| 情報量 |

米国株の情報量が豊富!マネックス証券

米国株の情報量が豊富!マネックス証券| 使いやすさ | |

|---|---|

| コスト | |

| 情報の豊富さ |

ぼく自身は上記3社ともで口座を開設し、

メイン利用は楽天証券、

ETF積立はSBI証券、

情報収集はマネックス証券

と使い分けしています。